Dünya 2020 yılına büyük bir şokla girdi. Covid-19 salgını dünyayı perişan etti.

Dünyada 2019 yılında 87 trilyon dolarlık mal ve hizmet üretilmiş iken (87 trilyon dolarlık gelir yaratılmışken), bu sene sonunda bu rakamın 80 trilyon dolar civarına, hatta altına gerilemesi beklenmektedir.

Salgınla savaşta ülke merkez bankaları piyasaları varlık alımlarıyla paraya boğdular. Sadece ABD’nin parasal genişlemesine bakalım; 2019 sonunda 3 trilyon 850 milyar dolardan şu anda 7 trilyon dolara ulaştı.

Gelişmiş ülkelerde merkez bankaları faizleri sıfıra kadar indirdiler.

Hükümetler ekonomilerde çarkları çevirebilmek için kesenin ağzını açtılar. Ülkelerin borçlarında çok ciddi artışlar yaşanıyor.

Küresel borç sene başında 255 trilyon dolardan, 17 trilyon dolar artışla Eylül itibarıyla 272 trilyon dolara yükseldi. Yılın sonunda 277 trilyon dolara ulaşması bekleniyor (Institute of International Finance).

Ülkelerin merkez bankaları o kadar çok para bastılar ki bu paralar nereye gideceğini bilemiyorlar.

Buna rağmen, riskli olan Türkiye dâhil gelişmekte olan ülkelerden, yılın ilk yarısında yabancı sermaye çıkışı yaşandı. Sermaye kendini korumak için güvenli olarak gördüğü gelişmiş ülkelerin tahvillerine gitti. Sonbahardan itibaren gelişmekte olan ülkelere girişler azar azar yeniden başladı.

Kısacası dünyadaki bol para ne yapacağını bilemez haldedir.

Negatif getiriyi (negatif faizi) bile kabul ediyor.

2019 yılı Ağustos ayında dünyada Negatif Nominal Faiz veren ülke tahvillerinin değeri 16 trilyon dolar ile rekor kırmıştı.

2020 Kasım ayı itibarıyla bu rakam 17,5 trilyon dolarla yeni bir rekora imza attı.

Negatif getirili tahvillerin büyüklüğünü daha iyi anlamak için şöyle bir kıyaslama faydalı olabilir: ABD’nin 2019 yılı milli geliri yaklaşık 21,5 trilyon dolar idi. Negatif getirili tahvillerin büyüklüğü ABD’nin bir yıllık gelirinin 80’i kadar bir seviyeye ulaşmıştır.

BU NE DEMEK?

Bu şu demek; dünyada bazı ülkelerin tahvillerinin faizi negatife dönmüş durumda. Örneğin Mart ayında Alman tahvilinin faizi Eksi 0,85 oldu. Yani 100 euro verip Alman tahvili alıyorsunuz. Bir sene sonra o tahvilin karşılığı 99,15 euroya iniyor.

Bu kervana en son Çin katıldı. 2020 Kasım ayında 750 milyon euro tahvil ihraç etti. Piyasadan o kadar çok teklif geldi ki faiz Eksi 1,25 oldu.

Kısacası, bol para kendini güvenceye almak için güvendiği ülkelerin tahvillerine gidiyor. O ülkelerin tahvillerine o kadar çok talep oluyor ki o tahvillerin faizi negatife dönüşüyor.

Bu gerçekten çok garip bir durum.

Aşağıda Bloomberg Barclays Negatif Getirili Borçlanma Piyasaları Endeksi’inin grafiği görülmekte.

Uluslararası piyasada dolaşan sıcak paranın güven sorunu küresel piyasalarda negatif getirili tahvillere talebin artmasına neden olmaktadır.

Dünyada problemler çıktıkça, belirsizlikler arttıkça uluslar arası piyasada dolaşan sıcak para gelişmekte olan ülkelerden çıkarak gelişmiş, ekonomileri güçlü ülkelerin tahvillerine yönelmektedir. Bu tahvillere talebin çok artması fiyatlarının çok yükselmesine, ancak bu arada faizlerinin de negatife dönmesine yol açmaktadır.

Negatif getirili tahviller dünyada ilk olarak Ekim 2014’te ortaya çıkmıştır.

2019 yılında ABD-Çin ticaret savaşları sırasında negatif getirili tahvillere talep artmıştır. 2019 yılı ortasında 16 trilyon dolar rakamına ulaşarak rekor kırmıştır. Ancak Aralık ayında iki ülke arasında varılan anlaşmayla talebinde azalma meydana gelmiştir.

2020 Ocağında Çin’de salgının ortaya çıkışıyla yeniden artışa geçmiştir.

Mart ayında ABD ve AB’nin ekonomilerini toparlamak için parasal genişleme, faizleri indirme, teşvik paketleri açıklamalarıyla salgının etkilerinin azaltılabileceği umuduyla 8 trilyon doların altına indikten sonra, salgının sonbaharda ikinci dalgaya evrilmesiyle yeniden artışa geçip, 23 Kasım itibarıyla 17,5 trilyon dolarla yeni bir rekora ulaşmıştır.

ŞİMDİ TÜRKİYE’DEKİ SICAK PARAYA (KISA VADELİ SERMAYEYE) BAKALIM

Türkiye’ye gelen kısa vadeli sermaye ağırlıklı olarak; hisse senedinden kazanç ve temettü, Devlet İç Borçlanma Senedi (devlet tahvili), özel sektör tahvili, repo ve mevduattan faiz elde etmek üzere gelir.

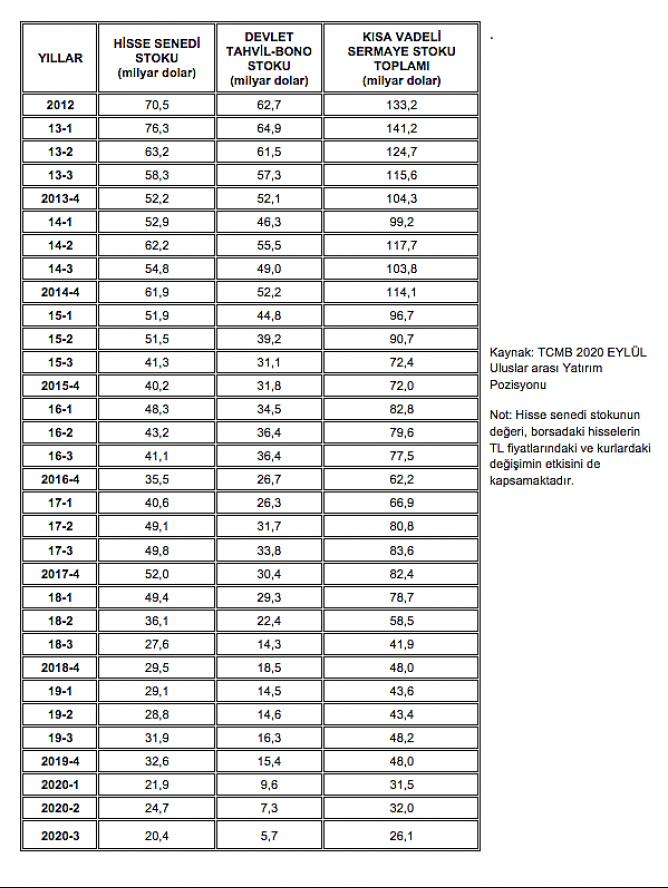

Bu yazıdaki sıcak para kavramı içerisinde sadece hisse senedi ve devlet tahvilindeki yabancı payı dikkate alınmıştır (hisse senedi stoku, hisse fiyatındaki ve kurlardaki değişimi de kapsamaktadır).

Kısa vadeli sermayenin gelişen teknolojiler sayesinde ülkeye girişi ve çıkışı çok hızlı olabilmektedir.

Bu hızlı giriş ve çıkışlar yüksek hacimli olduğu takdirde ülkenin makroekonomik dengelerini etkilemektedir.

Ülkeye geldiklerinde her şey güllük gülistanlık olur. Döviz kuru düşer, milli para değerlenir, enflasyon ve faiz düşer, üretim, gelir ve tüketim artar, ithalat artar, raflar lüks ithal mallar ile dolar.

Kısacası refah artar, hayat güzelleşir.

Ancak kendileri için bir tehlike sezdiklerinde de derhal ülkeyi terk ederler.

Bir anda bir bakmışsınız ellerindeki hisse senetlerini, devlet tahvillerini satıp, bankadaki mevduatlarını bozdurup ülkeden kaçıyorlar.

O zaman da yukarda saydıklarımızın tersi olur.

Bazen ülkeden çıkan miktar o kadar büyük olur ki ekonomi bundan çok kötü biçimde etkilenir. Ülke bir anda kendini döviz krizi içerisinde bulur.

Ülkeden ani ve hacimli çıkışlarda ülkeniz kavrulur, eliniz yanar. Bu nedenle bu kısa vadeli sermaye Sıcak Para (Hot Money) olarak adlandırılır.

Türkiye’deki kısa vadeli sermaye stokunu gösteren tablo metnin sonuna eklenmiştir.

2001 Krizinden sonra, ekonomide başlayan toparlanma ve AB hedefiyle yapılan reformların geleceğe yönelik iyimser beklentileri artırması sayesinde, kısa vadeli sermaye girişleri artmaya başlamıştır.

Ülke ekonomisindeki toparlanmaya paralel olarak Uluslar arası Kredi Derecelendirme Kuruluşlarının Türkiye’nin kredi notlarını yükseltmesi, sıcak para girişini artıran temel faktördür.

Kredi notlarındaki artış sonucu, Türkiye 16 Mayıs 2013 tarihinde yatırım yapılabilir ülke statüsüne kavuşmuştur.

Tahvil ve borsaya gelen para sayesinde 2013 yılının birinci çeyreğinde kısa vadeli sermaye stoku rekor kırmıştır. 76,3 milyar doları hisse senedinde, 64,9 milyar doları devlet tahvilinde olmak üzere ülkedeki sıcak para stoku 141,2 milyar dolarla Türk ekonomi tarihinin en yüksek seviyesine ulaşmıştır.

22 Mayıs 2013 tarihinde ABD Merkez Bankası (FED) Başkanı Ben Bernanke, 2008 Krizinden sonra ülkede uygulanan faiz indirimlerinin, parasal genişleme sürecinin sonuna yaklaşıldığını ifade eden konuşmasıyla birlikte uluslar arası alanda büyük bir endişe başlamıştır.

FED’in parasal genişlemeye yol açan varlık alımlarını sona erdirerek faiz artırımına gideceği yönündeki endişeler nedeniyle uluslar arası sermaye piyasaları karışmıştır.

Elinde ABD tahvili bulunduran yatırımcılar ilerde FED’in faiz artırımına başladığında ellerindeki tahvilin değerinin azalacağını öngörerek, fiyatı düşmeden bunları bir an önce satıp elden çıkarmak istemişlerdir.

Sonuçta Bernanke’nin konuşmasının hemen ertesinde, hem ABD’de hem elinde rezerv olarak ABD tahvili bulunduran ülkelerde, ABD tahvilleri satılmaya başlanmış, tahvillerin fiyatı düşerken ikinci elde tahvillerin faiz oranı yükselmiştir.

ABD’de piyasa faiz oranının yükselmesi Türkiye dâhil bütün gelişmekte olan ülkelerdeki kısa vadeli yabancı sermayenin yönünü ABD’ye çevirmesine neden olmuştur.

Tablodan görüleceği üzere Türkiye’de 2013 birinci çeyreğinde 141 milyar dolarla maksimum seviyesine ulaşmış bulunan sıcak para stoku, Bernanke’nin konuşması sonrasında azalmaya başlamış, 2013 yılının sonuna gelindiğinde stok miktarı 104 milyar dolara inmiştir.

22 Mayıs 2013 Bernanke’nin konuşması dünya ve Türk ekonomi tarihinde uluslar arası sermaye için bir milat niteliğindedir.

Bu tarihten itibaren Türkiye’deki sıcak para stoku küçülmeye başlamıştır.

Bu azalışta ülke ekonomisinin iyi idare edilememesinden ve yaşanan bir takım sosyal olaylardan (Gezi Eylemleri, 17-25 Aralık 2013 olayları, 2016 yılındaki darbe kalkışması, 2018 yılındaki Rahip Brunson olayı, MB rezervlerindeki azalış vs.) kaynaklanan bozulmanın sonucu Türkiye’nin kredi notlarının düşürülmesi etkili olmuştur.

Türkiye’nin bu gün itibarıyla kredi notları yatırım yapılabilir ülke seviyesinin çok altına inmiş durumdadır.

2020 yılı üçüncü çeyreği itibarıyla; kısa vadeli sermaye stoku 20,4 milyar doları borsada, 5,7 milyar doları devlet tahvilinde olmak üzere 26,1 milyar dolara düşmüştür.

Sıcak para stoku 7 yıl içerisinde 2013 yılındaki 141 milyar dolar rekor seviyesinden 2020 yılı Eylül ayı itibarıyla 26 milyar dolara inmiştir.

Dünyada bu kadar bol para varken ve bu para negatif faize bile razıyken; ne yazık ki yabancılar bizim ekonomimize güvenmedikleri, ekonomimizi riskli buldukları için ülkemize gelmedikleri gibi, tersine ülkemizden çıkış yapmışlardır.

Aslında bir ülke için arzu edilen yabancı sermaye, sıcak para değildir.

Ülkede üretim kapasitesini artırarak katma değer, gelir ve istihdam yaratan sermaye Doğrudan Yabancı Sermayedir. Bu sermaye uzun yıllar ülkede kalır.

Bize gereken sermaye budur. Ama Türkiye ne yazık ki bu sermayeyi ülkeye çekmede yeterince başarılı olamamıştır.

Döviz bulmanın diğer bir yolu da dış borçlanmadır.

Türkiye kredi risk priminin (CDS) yüksekliği nedeniyle dış borçlanmada çok yüksek faiz ödemektedir.

Dünyada bol paranın bulunduğu, faizlerin nerdeyse sıfır olduğu bir ortamda, Türkiye, 25 Kasım tarihindeki döviz ihalesinde 2,25 milyar dolar kredi için 6 rekor faiz ödemeyi kabul etmek zorunda kalmıştır.

Bu gerçekten çok acı bir durumdur.

NE YAPMAK LAZIM?

Günümüzdeki ekonomik krizden bir an önce çıkabilmek, ekonominin çarklarını çevirebilmek, cari açığımızı kapatabilmek, borçlarımızı ödeyebilmek için Türkiye’nin yabancı sermayeye ihtiyacı vardır.

Türkiye şu an itibarıyla dış kaynak açısından çok sıkışmış durumdadır.

Acilen dış kaynak bulmalıdır. Beklemeye tahammülü yoktur. Önünde fazla bir alternatif de bulunmamaktadır.

Siyasi iktidar kendini IMF’ye gitmeme konusunda bağlamıştır.

Diğer ülkelere ödünç TL verip, karşılığında dolar almak üzere kısıtlı bir süre için takas (swap) anlaşmaları yapmak istemesine rağmen, üzerinden aylar geçtiği halde herhangi bir sonuç alamamıştır.

Yabancı sermaye konusunda geriye tek bir seçenek kalmaktadır: sıcak para.

Bu maksatla faiz artırımına gitmiş, Hazine ve Maliye Bakanı ile Merkez Bankası Başkanını değiştirmiş, yabancı sermayeyi ülkeye çekmek için adalet ve hukuk reformları yapacağını vaat etmiştir.

Bunların neticesinde bir miktar sıcak para girişi olmuştur.

Ancak gelen rakam henüz ihtiyacı karşılamaktan uzaktır ve devamının gelip gelmeyeceğini zaman gösterecektir.

Diğer taraftan aslında ülkede döviz yok demek de doğru değildir.

Şu an itibarıyla bankalarda halkın 228,2 milyar dolar tutarında döviz mevduatı (DTH) bulunmaktadır. Bu rakam Türk ekonomi tarihinde bu güne kadar ulaşılan en yüksek rakamdır.

Ancak bu döviz atıl bir vaziyettedir. Vatandaş ve firmalar ekonomiye, dolaysıyla TL’ye güvenmedikleri için ekonomide ikili bir para sistemi hüküm sürmektedir. Ülkede çok ciddi bir dolarizasyon yaşanmaktadır.

Toplam mevduat içerisinde döviz cinsinden mevduatın payı 54, TL mevduatının ise 46’dır. Döviz cinsi mevduat, TL cinsi mevduatı geçmiştir.

Hükümetin hukukta reform sözü vermesi, faizi 15’e çıkarması bile vatandaşı ikna edememiştir.

13 Kasım tarihi ile biten haftada halk; hükümetin faizleri artırması ve yapmaya söz verdikleri reform vaatlerine rağmen 2,4 milyar dolar döviz satın almıştır.

Böylece bir önceki hafta 225,8 milyar dolar olan döviz mevduatı cumhuriyet tarihinin rekorunu kırarak 228,2 milyar dolara yükselmiştir.

Dolarizasyonu önlemek için yerli halkın ikna edilmesi çok önemlidir.

Halkın döviz alımından vazgeçmesi, döviz satışına başlaması için gereken tüm tedbirler alınmalıdır.

Bunun için hükümetin vaat ettiği hukuk, adalet reformlarının bir an önce yapılması, gerekiyorsa ilave faiz artırımı yoluyla TL mevduatının cazip kılınması düşünülebilir. Mevduat faizleri bu gün itibarıyla 15-16 aralığındadır. Bu faizin 18-20 aralığına yükseltilmesi gerekebilir.

Çözülmenin şartı TL’nin riskleri kapsayacak bir reel getiri sağlaması, enflasyonist bekleyişlerin kırılması, kur artışının faiz getirisinin altında kalacağının anlaşılması ve bu durumun uzunca bir süredir korunacağına kanaat getirilmesinden geçiyor.

Dolarizasyonun durdurulması, tersine çevrilmesi, kurların kontrol altına alınmasında hayati öneme sahiptir.

Aksi takdirde sadece yurt dışından para girişi ile piyasaları sakinleştirmek, ekonomide arzu edilen sonucu almak mümkün olamayabilir.

TÜRKİYEDE YILLARA GÖRE KISA VADELİ SERMAYE STOKU